14 Mart 2026 itibariyle Covid-19 ile mücadelede aşılanan sayısı kişiye ulaştı.

14 Mart 2026 itibariyle Covid-19 ile mücadelede aşılanan sayısı kişiye ulaştı.

Geçtiğimiz hafta 2022 yılının ikinci yarısı için oldukça önemli bir haftaydı. Dünyanın gözü kulağı FED’den gelecek enflasyon rakamlarına çevrildi. İlk olarak Çarşamba günü ABD TÜFE verisi geldi. Hem manşet hem çekirdek enflasyon beklentilerin oldukça üzerinde geldi. Hal böyle olunca piyasalar son dönemdeki sözlü yönlendirmeleri gereği bundan böyle enflasyonla mücadele için oldukça agresif olacak FED’i fiyatlamaya başladı. Bu fiyatlama Perşembe günü gelen ABD ÜFE sonrası daha da kuvvetlendi. Tıpkı TÜFE gibi ÜFE verisi de beklenti üstü gelince agresif FED fiyatlamasının şiddeti daha da arttı. Bu fiyatlama ile dolar endeksi Perşembe günü son 20 yılın en yüksek düzeyi 109,1’i test etti.

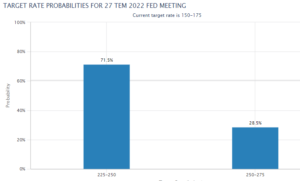

Gelen enflasyon verisi sonrası en sert fiyatlama faiz oranlarına ilişkin oldu. Powell 27 Temmuz’daki toplantı için 50 veya 75 baz puanlık faiz artışının uygun olacağını dile getirmişti. Fakat bu sözlü yönlendirmeye rağmen Temmuz için daha önce hiç olasılıklarda ve fiyatlamalarda olmayan 100 bp faiz artırım olasılığı 75 bp faiz artırım olasılığını geçti. Bugün itibariyle baktığımda fiyatlamalardaki agresifliğin bir miktar azaldığını görüyorum. Örneğin şu an için 100 bp faiz artırım olasılığı %28,5’a gerilerken 75 bp artırım olasılığı ise %71,5’a yükselmiş durumda. Yine aynı gevşemeyi dolar endeksinde de görüyoruz. Dolar endeksi ise 107,5’a kadar gerilemiş görünüyor.

Temmuz toplantısı için FED’in faiz artırım olasılıkları

Peki ne oldu da agresif fiyatlamada bir miktar gevşeme oldu? Bu bir miktar gevşemenin aslında iki temel sebebi var. İlki FED’in belki de en şahin üyesi olan Bullard’ın “100 baz puanlık faiz artırımına ihtiyaç görmüyorum demesi” oldu. Agresif fiyatlamanın azalmasının ikinci nedeni ise Cuma günü açıklanan ABD Michigan Üniversitesi verilerinde enflasyon beklentilerinin gerilemesinin yanı sıra tüketici hissiyatı ve beklentilerinde de olumlu gelişmeler görülmesi oldu. Hatırlayacak olursak Haziran toplantısında FED’in 50 bp yerine önden yüklemeli olarak 75 bp artırım yapmasının asıl nedeni Michigan Üniversitesi verilerindeki enflasyon beklentilerindeki artıştı. Bu nedenle bu veri bu ay piyasanın özellikle radarında olan bir veriydi. Bu iki gelişme sonrasında Temmuz için ağırlıklı olasılık yukarıdaki şekilden de görülebileceği gibi 100 bp’den 75 bp’ye gerilerken dolar endeksi de 107,5’a kadar geriledi. Dolar endeksinde geçtiğimiz hafta yaşanan ralli sonrasında düzeltme hareketi nedeniyle bir miktar daha gevşeme beklenebilir.

Bu hafta Perşembe ECB’nin Temmuz ayı faiz kararı toplantısı var. Euro’daki son dönemdeki zayıflığı göz önüne alındığında bu toplantı daha da önemli hale geldi. Lagarde’nin yaptığı son sözlü yönlendirmeleri göz önüne alırsak Perşembe günü ECB’den 25 bp’lik bir artış gelecek. Ama piyasadaki hâkim bir kesime göre Euro’nun güç kazanabilmesi için ECB’nin en az 50 bp’lik faiz artışı ile işe başlaması gerekiyor. Euro/dolar paritesi ABD’den gelen enflasyon verileri sonrasında 0,9950’ye kadar gerilemişti. Bugün itibariyle hem yukarıda anlattığım iki gelişme hem de ECB toplantısı öncesinde 1,0145’e yükselmiş görünüyor. Perşembe günü 11 yıl aradan sonra gelecek ilk faiz artırımı ve sözlü yönlendirmeler sonrasında paritede bir yükseliş olsa da bu yükselişin orta vadede kalıcı olacağını düşünmüyorum. Satış baskısının bir nebze olsun azalması için 1,0350 üzerinde tutunan bir Euro/dolar paritesi görmemiz lazım.

Yine bu Perşembe bizim Merkez Bankamızın da faiz toplantısı var. Bu noktada yine hakim beklenti politika faizinin %14’te sabit tutulacağı yönünde. Bu noktada alınacak faiz kararının piyasa fiyatlamaları üzerinde bir etkisi beklenmeyebilir. Fakat son söz olarak şunu söylemek isterim, dolar/TL’de teknik olarak oldukça riskli bölge olan 17.40 üzerindeyiz. Gelen her olumsuz iç ve dış gelişme ve haber daha güçlü yükseliş etkisi yaratacaktır. Kısa vadede 16.50 altına inilmedikçe kurda sakinlik mümkün olmayabilir.

Düşük Ücret ve İhracat

1

Ä°Ĺź dĂĽnyası 2020’ye umutla bakıyor

418922 kez okundu

1

Ä°Ĺź dĂĽnyası 2020’ye umutla bakıyor

418922 kez okundu

2

Sanayi Bakanı Müjdeyi verdi!

295177 kez okundu

2

Sanayi Bakanı Müjdeyi verdi!

295177 kez okundu

3

Dış ticaret açığı, ağustosta yüzde 168 arttı

110881 kez okundu

3

Dış ticaret açığı, ağustosta yüzde 168 arttı

110881 kez okundu

4

Gümrük alacaklarını yapılandırmaya ilişkin usul ve esaslar belli oldu

79237 kez okundu

4

Gümrük alacaklarını yapılandırmaya ilişkin usul ve esaslar belli oldu

79237 kez okundu

5

“Ekonomi Bilim Kurulu kurulsun”

78625 kez okundu

5

“Ekonomi Bilim Kurulu kurulsun”

78625 kez okundu

Tarihçi ve yazar Prof. Dr. İlber Ortaylı hayatını kaybetti

MSB: Ä°ran’dan üçüncĂĽ fĂĽze engellendi

İstihdam desteğinde 250 çalışan sayısı sınırı kaldırıldı

Mersin’de Ä°ngiliz yarış atı kavurma yapıldı

Tokat 5.5 büyüklüğünde depremle sallandı

İlber Ortaylı entübe edildi

KuĹźadası Belediyesi’ne operasyon

Merkez Bankası faiz kararını açıkladı

Milli Savunma Bakanlığı’ndan S-400 açıklaması

İlaç fiyatlarına yüzde 6 zam

Tarihçi ve yazar Prof. Dr. İlber Ortaylı hayatını kaybetti

MSB: Ä°ran’dan üçüncĂĽ fĂĽze engellendi

İstihdam desteğinde 250 çalışan sayısı sınırı kaldırıldı

Mersin’de Ä°ngiliz yarış atı kavurma yapıldı

Tokat 5.5 büyüklüğünde depremle sallandı

İlber Ortaylı entübe edildi

KuĹźadası Belediyesi’ne operasyon

Merkez Bankası faiz kararını açıkladı

Milli Savunma Bakanlığı’ndan S-400 açıklaması

İlaç fiyatlarına yüzde 6 zam

bursa escort görükle eskort görükle escort bayan bursa görükle escort bursa escort bursa escort bayan